Különbség IRR és ROI között | IRR vs ROI

Kulcskülönbség - IRR vs ROI

Számos tényezőt kell figyelembe venni a befektetések során, ahol a hozamok létfontosságú szerepet játszanak. A beruházásokat nem csak a beruházás után kell értékelni, hanem a tőkét előrejelzések formájában kell megadni. Az IRR (belső megtérülési ráta) és a ROI (Return on Investment) két széles körben alkalmazott intézkedés erre a célra. Az IRR és a ROI közötti legfontosabb különbség az, hogy miközben IRR az az arány, amellyel a projekt jelenértéke nullával egyenlő, a ROI kiszámítja a beruházás megtérülését a befektetett eredeti összeg százalékában.

Tartalomjegyzék

1. Áttekintés és kulcskülönbség

2. Mi az IRR

3. Mi a ROI

4. Oldalankénti összehasonlítás - IRR vs ROI

5. Összegzés

Mi az IRR

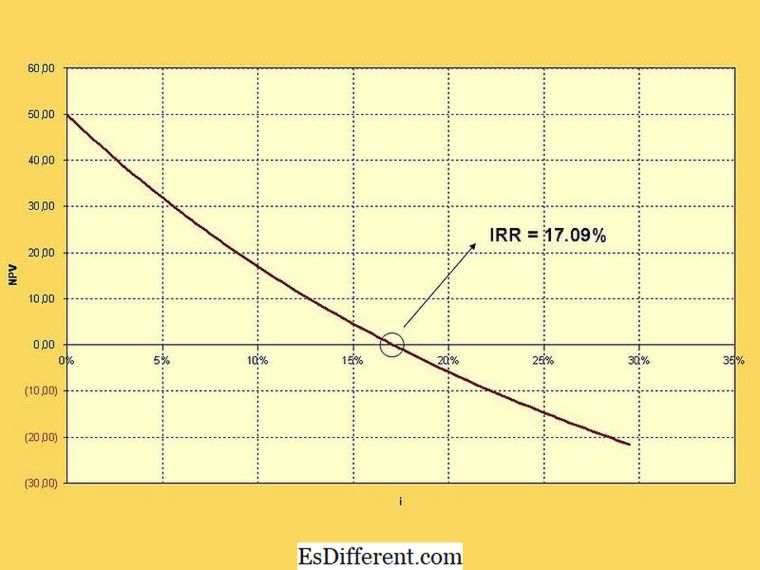

IRR (belső megtérülési ráta ) az a diszkontráta, amelynél a projekt nettó jelenértékének értéke nulla. Ez egy projektből várt megtérülés előrejelzéséhez vezet.

Nettó jelenérték (NPV)

Az NPV a pénzösszeg értéke ma (jelenleg), szemben a jövőbeli értékével. Más szavakkal, a jövőbeni pénzáramok jelenértéke.

E. g: A 100 dolláros összeg 5 év alatt nem lesz ugyanolyan értékelve, kevesebb lesz 100 dollárnál. Ez annak a pénznek az időértékével magyarázható, ahol a pénz reálértéke az infláció következtében csökken.

Diszkont Rate

A jövőbeli cash flow-k jelenértékére használt árfolyam

Az NPV döntési szabálya

- Ha az NPV pozitív, ez azt jelenti, hogy a projekt részvényesi értéket teremt; így elfogadja.

- Ha az NPV negatív, ez azt jelenti, hogy a projekt el fogja pusztítani a részvényesi értéket; ezért elutasítja.

Az IRR kiszámításához ki kell számítani a projekt cash flow-ját a diszkonttényező kiszámításához, amely nulla NPV-t eredményez. Az IRR kiszámítása a következő képlet segítségével történik.

a + NPV a / (NPV a NPV b ) * (r 2 a -r 2 b ) A projekt folytatásának döntése attól függ, hogy milyen különbség van a projekt és a tényleges IRR között. Például, ha a cél IRR 6% és az IRR 9%, akkor a vállalatnak el kell fogadnia a projektet.

Az IRR használatának legfőbb előnye, hogy a nyereség helyett pénzáramokat használ, amelyek pontosabb becsléssel szolgálnak, mivel a pénzforgalmat nem befolyásolja a számviteli gyakorlat. A projekt jövőbeni cash flow-jának előrejelzése azonban számos feltételezésnek van kitéve, és az előre nem látható körülmények miatt nagyon nehéz előre megjósolni.Így ez a korlátozás csökkentheti az intézkedés hatékonyságát befektetési eszközként.

Ábra_1: IRR (belső megtérülési ráta) grafikon

Mi a ROI

A ROI fontos eszköz lehet a befektetés megtérülésének származtatásához. Ez a befektetők gyakran használt formája annak kiszámítására, hogy egy adott befektetés mennyi megtérülést kap az eredetileg befektetett összeg arányában. Ezt az alábbiakban megadott százalékos arányként számítjuk ki.

ROI = (Befektetésből származó jövedelem - Beruházási költségek) / Beruházási költségek

E. g: Az A befektető az XYZ Ltd által megvásárolt 50 db részvényt vásárolt egyenként 7 dollárért 2015-ben. 2017. 01. 01-én a részvények 11 dollárért kerülnek értékesítésre, egy részvényre jutó 5 dolláros nyereményt. Így a ROI kiszámítható, mint:

ROI = (50 * 11) - (50 * 7) / 50 * 7 = 57%

A ROI segít a különböző befektetésekből származó hozamok összehasonlításában is; így egy befektető kiválaszthatja, melyikbe fektessen két vagy több opció között.

A vállalatok kiszámítják a ROI-t annak jeleként, hogy a befektetett tőke mennyi bevételt eredményez.

ROI = A kamat és az adó / tőke feletti jövedelem

Mi a különbség az IRR és a ROI között?

- diff Artikkel Közel a táblázat előtt ->

IRR vs ROI

Az IRR az a sebesség, amellyel a nettó jelenérték nulla. |

|

| A ROI a befektetés megtérülése az eredeti befektetett összeg százalékában. | Használja a |

| Ezt használja egy jövőbeli befektetés életképességének meghatározásához. | |

| Ezt a múltbeli befektetés életképességének meghatározására használják. | Elemek a számításnál |

| Ez a pénzáramlást használja | |

| Ez hasznot eredményez. | |

| a | |

| + NPV a / (NPV a - NPV b ) * (r2 a -r 2 b ) ROI = A kamat és adó / tőke bevétele előtt Összegzés - IRR vs ROI | A ROI az, hogy kétféle befektetéshez használják; IRR a jövőbeni projektek és ROI értékelésére a már megvalósult befektetések életképességének felmérése érdekében. Mivel az IRR-t a jövőbeli pénzáramlások előrejelzésének vetik alá, annak hatékonysága attól függ, hogy pontosan hogyan lehet őket előre jelezni. A ROI viszont nem rendelkezik ilyen komplikációkkal. A ROI azonban nem veszi figyelembe a befektetés időtartamát, ami nagyon fontos, mivel néhány befektető rövidebb idő alatt szeretne nyereséget szerezni, szemben a hosszú idő várakozásával, még akkor is, ha viszonylag magasabb hozamot kap. |

Referencia:

1. // www. accaglobal. com, ACCA -. "ACCA - Gondolj előre. "A belső megtérülési ráta FFM Alapítványok a Pénzügyi Menedzsmentben Számviteli alapok | Diákok | ACCA | ACCA Global. N. p., n. d. Web. 2017. február 13-án.

2. "A jelenlegi érték kiszámítása AccountingCoach. "AccountingCoach. com. N. p., n. d. Web. 2017. február 13-án.

3. "Befektetés megtérülése (ROI): előnyök és hátrányok. "Az Ön cikktörténete. com: A következő generációs könyvtár. N. p., 2015. május 13. Web. 2010. február 14-én.

Kép kedvesen:

1."IRR1 - Grieger" Felhasználó szerint: Grieger - Saját mű (Public Domain) a Commons Wikimedia alatt